昨今の仮想通貨業界では、DeFi(分散型金融)のプロトコルが広く普及してきています。

しかし投資初心者の中には、

- DeFiがどういったものか?

- どうすればDeFiを使えるのか?

といったことがよくわからないという方も、多くいることでしょう。

今回はそうした初心者の方に向けて、DeFiの特徴や始め方、利用する際の注意点などをわかりやすく解説していきます。

この記事からわかること

- DeFiの主な特徴

- DeFiでのマネタイズの方法

- メジャーなDeFiプロトコル

- DeFiの始め方

- DeFiを利用する際の注意点

DeFiの各種プロトコルを利用する際は、イーサリアムなどの仮想通貨を用意しておく必要があります。

イーサリアムは大抵の仮想通貨取引所で買えますが、その中でもGMOコインを使えば、購入したイーサリアムを外部へと送金する際に手数料がかからないのでお得です。

DeFiとの併用にうってつけなので、まだ口座をお持ちでない方はぜひ、この機会にGMOコインの利用を検討してみてください。

GMOコインの特長

- オリコンの調査で満足度日本一*1

- 50万人以上の投資家に選ばれている

- 格安な手数料で取引可能*2

- 仮想通貨の出金手数料が無料

- ステーキングやレンディングで投資技術がなくても稼げる

*1:2023年 オリコン顧客満足度®調査 現物取引部門・証拠金取引部門

*2:取引形式で「取引所」を選択した場合

DeFiとは?

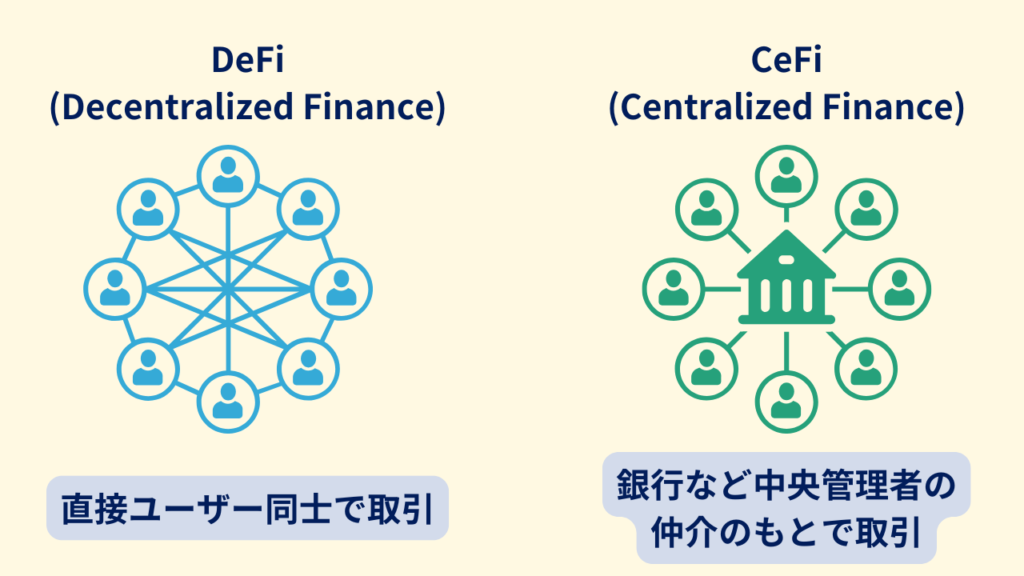

DeFi(Decentralized Finance、分散型金融)とは、銀行や特定の仲介業者に頼らず、ユーザー同士でさまざまな取引ができる金融サービスのことです。

DeFiのプロトコルはいずれもブロックチェーンを基盤としており、「スマートコントラクト」を用いて、ユーザー同士での取引を可能にしています。

少し古いデータですが、マーケット調査企業のBizwit Research & Consulting LLPの調査によると、2021年のDeFiの市場規模は約118億ドル(約1.8兆円)に上るとのこと。

さらに2022年から2029年の間に、年平均42.5%を超えるペースで市場規模が拡大していく見込みです。

DeFiの特徴

さてDeFiには、次のような特徴があります。

DeFiの主な特徴

- 中央集権的な仲介者がいない

- トラストレスでだれでも使える

- サービスの種類が多彩

- マネタイズの方法も豊富にある

中央集権的な仲介者がいない

前述のとおりDeFiは、「スマートコントラクト」を用いることで、中央集権的な仲介者に頼らずともユーザー同士で金融取引が可能です。

スマートコントラクトとは?

条件を満たしたときに、事前に設定した契約内容を自動で実行してくれるプロトコルのことで、よく自動販売機に例えられる。

お金を投入すれば第三者の手を借りずに買える自動販売機のように、特定の条件を満たすと、事前に設定された内容で取引が自動執行される。

中央集権的な仲介者がいないため、従来の金融サービスと違ってDeFiでは、仲介者に中間マージンを取られずに済みます。

結果、割安なコストで、かつスピーディに金融サービスを享受することができます。

トラストレスでだれでも使える

一般的に従来型の金融サービスでは、個人情報(氏名・年齢・職業など)を提示し、サービスを利用するに足る信用を示す必要があります。

当然、サービスの提供者側に信用が不足していると判断されれば、そのサービスを利用できません。

一方でDeFiはトラストレス(信用不要)のサービスであり、年齢や国籍などに関係なく、だれでも利用することができます。

特に途上国では、金融包摂の手段として期待されています。

サービスの種類が多彩

DeFiとは、ユーザー同士で取引ができる金融サービスの総称です。

利用できるサービスおよびプラットフォームは、以下のようにさまざまな種類があります。

DeFiのメジャーなサービス

- DEX(分散型取引所):ユーザー同士で仮想通貨を交換できる

- レンディング:ユーザー同士で仮想通貨の貸し借りができる

- ステーキング:特定の銘柄のステーキングができる

- デリバティブ取引:将来のある時点での価格などに関連する権利を売買する

- ブリッジ:異なるブロックチェーン間で資産を移動させられる

また、こうしたサービスの中には、中央集権的な金融サービスでは置き換えられないものもあります。

マネタイズの方法も豊富にある

DeFiのサービスは様々な種類があるのと同時に、マネタイズの方法も豊富にあります。

詳しくは後述しますが、例えばレンディングプラットフォームでは、他のユーザーに自身の資産を貸し付けることで利息収入を得られます。

そうしたさまざまなマネタイズ方法を有効に利用することで、DeFiでは手持ちの資産をより効率的に運用していくことができます。

DeFiでの稼ぎ方

それではDeFiでのマネタイズ方法について、特にポピュラーなものを3つ紹介します。

ポピュラーなマネタイズ方法

- イールドファーミング/流動性マイニング

- ステーキング

- レンディング

イールドファーミング/流動性マイニング

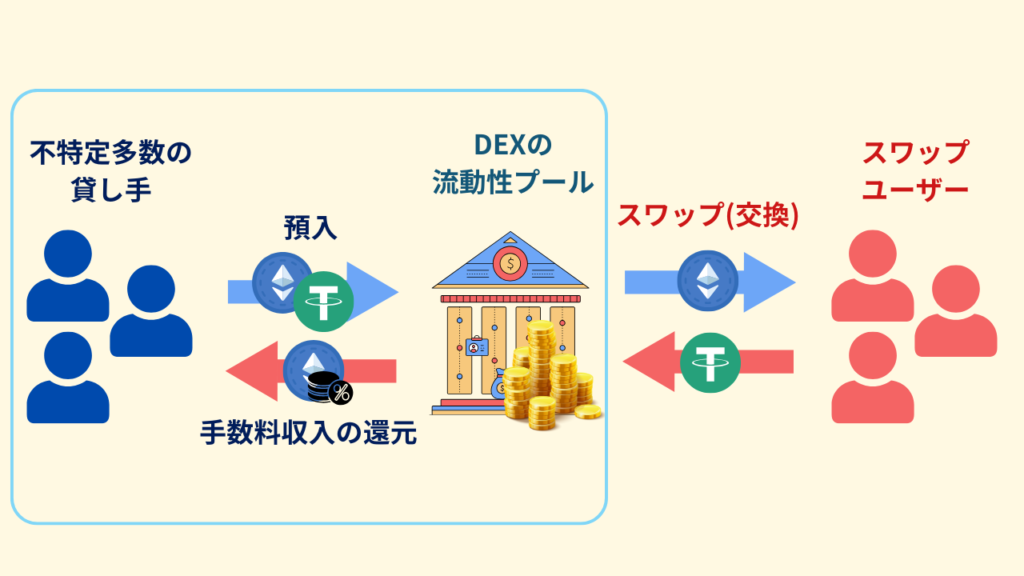

DeFiの一種であるDEX(分散型取引所)では、ユーザー同士で取引に必要な仮想通貨を持ち寄ります。

もちろんそうした行為は無償ではなく、取引に使うための仮想通貨を預け入れた(=取引の流動性を提供した)ユーザーには、報酬が支払われます。

なお、この一連の行為は、「イールドファーミング」や「流動性マイニング」と呼ばれています。

イールドファーミングと流動性マイニングはそれぞれ以下のような意味を持ち、厳密に言うと、流動性マイニングはイールドファーミングの1種です。

イールドファーミング:

仮想通貨を貸し出したり、流動性プールに預け入れたりして、利息や報酬を得る行為のこと

流動性マイニング:

DeFiに流動性を提供することで、そのプラットフォームのネイティブトークンを獲得する行為のこと

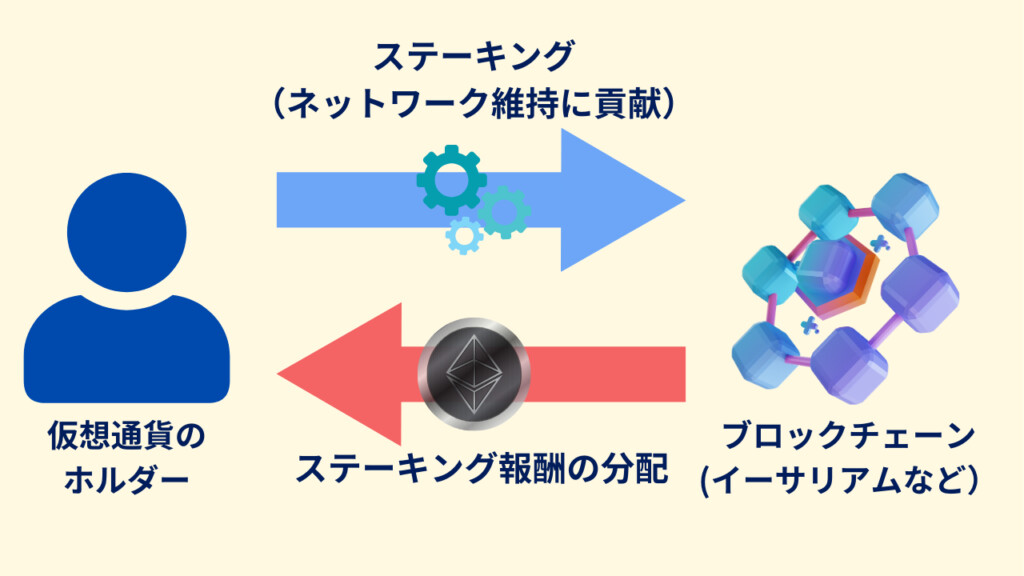

ステーキング

ステーキングは、ブロックチェーンネットワークのセキュリティやコンセンサスの維持を目的とした仕組みです。

特定の仮想通貨をネットワークに預け入れ、ネットワークセキュリティに貢献すると、インセンティブを得られます。

DeFiには、例えばLido Financeなど、ステーキングに特化したプラットフォームもいくつかあります。

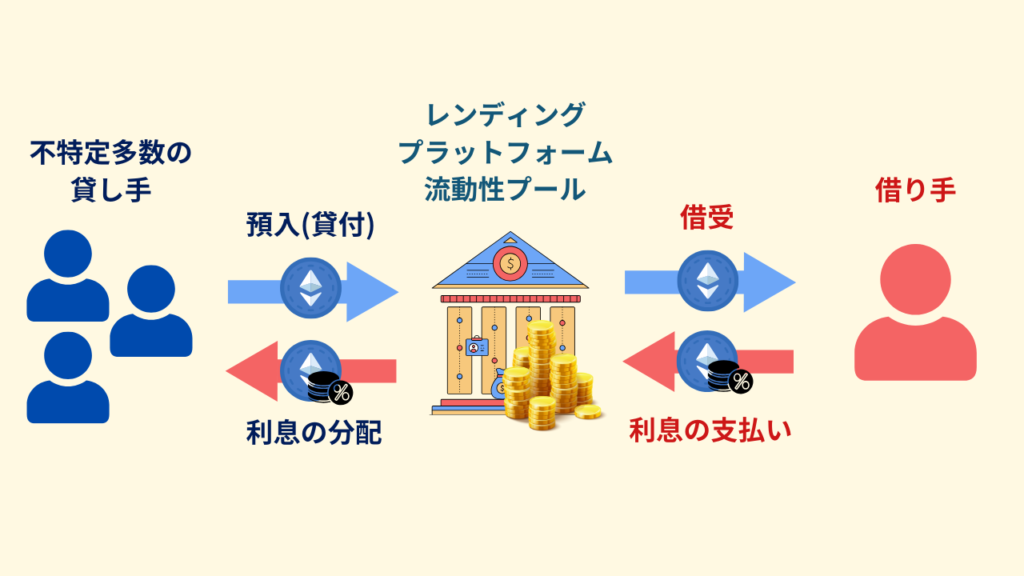

レンディング

DeFiの中には、ユーザー同士で仮想通貨の貸し借りができるレンディングプラットフォームもあります。

ユーザー同士での貸し借りといっても、1対1での取引ではなく、ユーザーが預け入れた資産によって形成される流動性プールを介して取引がおこなわれます。

また、流動性プールに手持ちの仮想通貨を預け入れたユーザーには、利息収入などが分配されます。

なお、レンディングプラットフォームにおける流動性の提供は、広義にはイールドファーミングの1種だと言えます。

おすすめのDeFi

ここで、おすすめのDeFiを5つ紹介します。

おすすめのDeFi5選

- 【DEX】Uniswap

- 【DEX】DODO

- 【DEX】Pancake Swap

- 【レンディング】Compound

- 【ステーキング】Lido Finance

【DEX】Uniswap

| 名称 | Uniswap(ユニスワップ) |

| 主なサービス | 仮想通貨のスワップ(交換) NFTマーケットプレイス NFTのデータアグリゲーター |

| ローンチ時期 | 2018年11月 |

| 基盤チェーン | イーサリアムチェーン Polygonチェーン Arbitrumチェーン 他 |

| サイトURL | https://uniswap.org |

Uniswap(ユニスワップ)は、イーサリアムチェーンなどで稼働しているDEXです。

UIデザインがシンプルで、日本語表記にも対応しているため、初心者でも使いやすいのが特徴です。

Uniswapでは、イーサリアムや各種ERC20トークンをスワップ(交換)することができます。

また、Uniswapに対して流動性を提供すれば、スワップ手数料の一部をインセンティブとして受け取ることが可能です。

【DEX】DODO

| 名称 | DODO(ドードー) |

| ローンチ時期 | 2020年9月 |

| 主なサービス | スワップ ブリッジ クロスチェーン取引 独自トークンの発行 クラウドプーリング |

| 基盤チェーン | イーサリアムチェーン BNBチェーン Arbitrum Polygon 他 |

| サイトURL | https://dodoex.io |

DODO(ドードー)は、DEXをメインとしたDeFiプラットフォームです。

仮想通貨のスワップができる他、新しいトークンの発行機能や、クラウドプーリング(DeFi版のクラウドファンディング)の機能も備わっています。

DODOは「PMM(プロアクティブ・マーケットメーカー)」という独自アルゴリズムを採用。

主流のAMM(自動マーケットメーカー)のDEXと比べて、より効率的な取引環境を実現しています。

またクロスチェーンに対応しており、BNBチェーンやArbitrumチェーンなど10種類以上のブロックチェーン上で利用することができます。

【DEX】PancakeSwap

| 名称 | PancakeSwap(パンケーキスワップ) |

| ローンチ時期 | 2020年9月 |

| 主なサービス | スワップ(ユーザー間での仮想通貨の交換) Buy Crypto(法定通貨で仮想通貨を買えるサービス) ブリッジ(異なるブロックチェーン間での資産の移行) 流動性提供 イールドファーミング パーペチュアル ステーキング リキッドステーキング トレードコンペティション* プレディクション* 宝くじ・ポタリー* コレクタブルNFT* *BNBチェーンでのみ利用可能 |

| 基盤チェーン | イーサリアムチェーン BNBチェーン Aptosチェーン |

| サイトURL | https://pancakeswap.finance |

PancakeSawp(パンケーキスワップ)は、BNBチェーンなどで稼働しているDEXであり、ユニークなサービスが揃っていることから人気を集めています。

スワップができるのはもちろんのこと、パーペチュアル取引やステーキング、NFTや宝くじなど、他のDEXでは見られないサービスが揃っています。

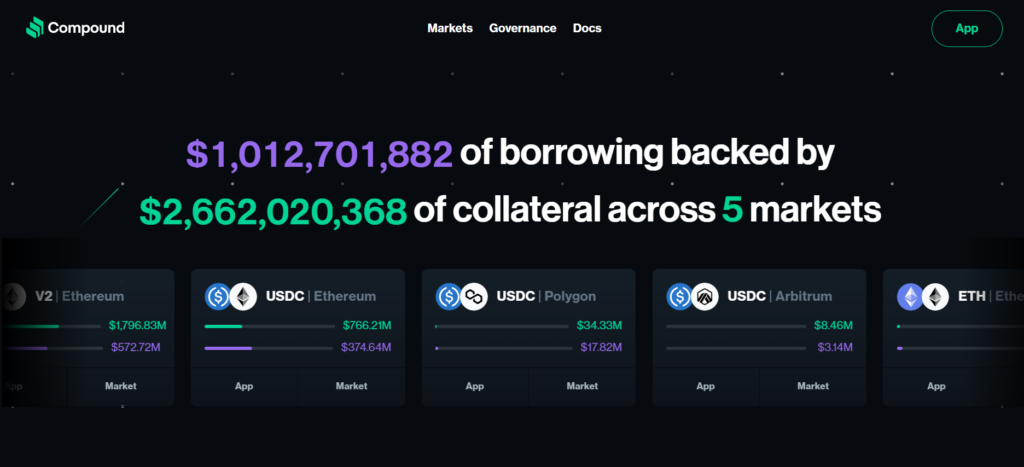

【レンディング】Compound

| 名称 | Compound(コンパウンド) |

| ローンチ時期 | 2018年 |

| 用途 | レンディングプラットフォーム |

| 基盤チェーン | イーサリアム Polygon Arbitrum |

| サイトURL | https://compound.finance |

Compound(コンパウンド)は、イーサリアムチェーンなどを基盤としているレンディングプラットフォームです。

流動性プールを介して、ユーザー同士で仮想通貨を貸し借りすることができ、貸し手になった場合は利息収入を得ることができます。

また貸し手と借り手のどちらにも、サービスを利用した見返りとしてネイティブトークンの「COMPトークン」が付与されます。

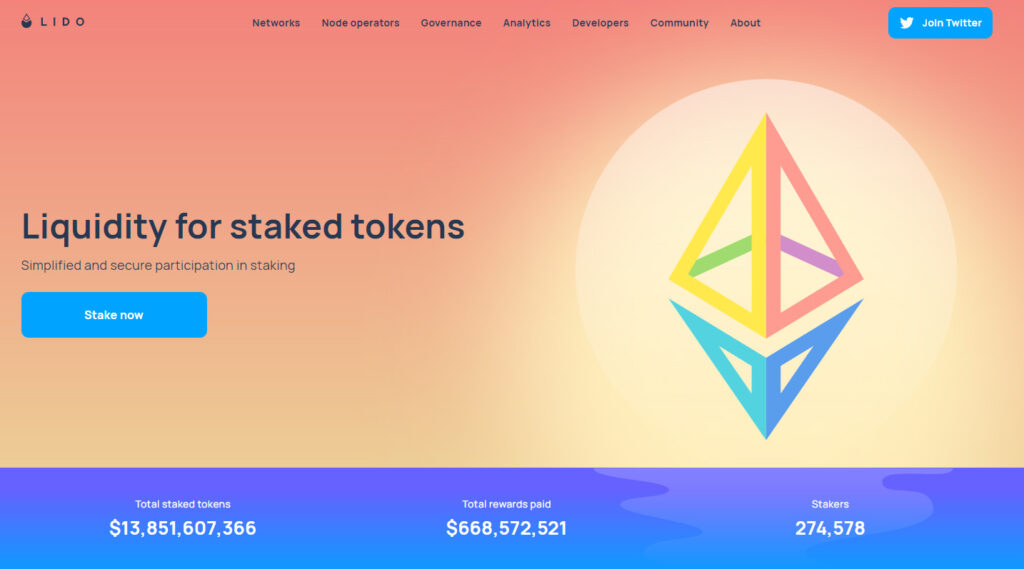

【ステーキング】Lido Finance

| 名称 | Lido Finance(リドファイナンス) |

| ローンチ時期 | 2020年12月 |

| サービス内容 | リキッドステーキング |

| 対象銘柄 | イーサリアム ポリゴン ソラナ |

| サイトURL | https://lido.fi |

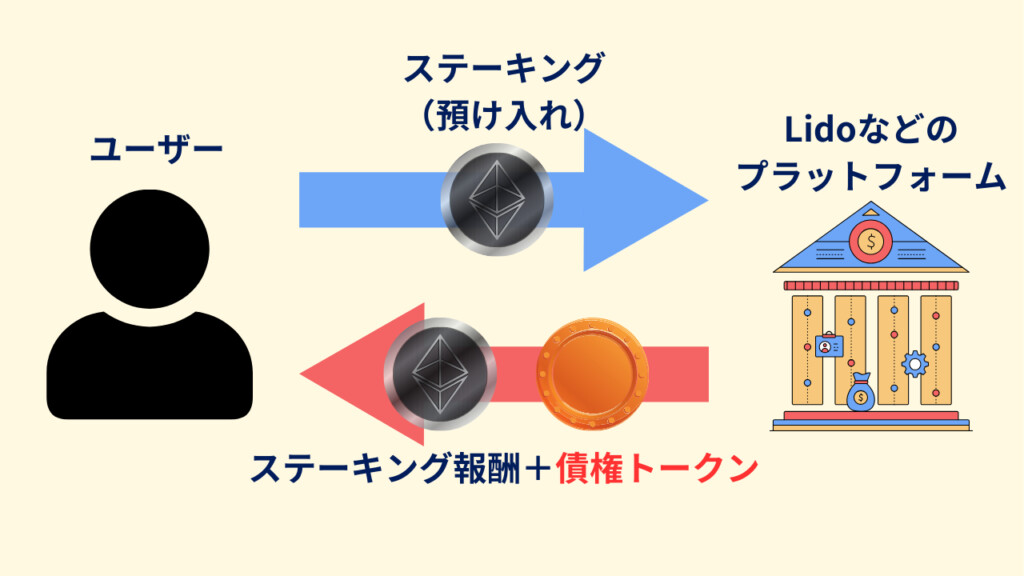

Lido Finance(リドファイナンス)は、イーサリアムなどの「リキッドステーキング」を提供しています。

リキッドステーキングとは?

仮想通貨をステーキングすることにより、その仮想通貨の債権を示すトークン(以下、債権トークン)を受け取ることができるサービスのこと。

債権トークンは、DEX(分散型取引所)で自由に売買したり、他のDeFiサービスで運用したりすることが可能です。

また、もちろん通常のステーキングと同じく、ステーキングした仮想通貨の数量と期間に応じてステーキング報酬も発生します。

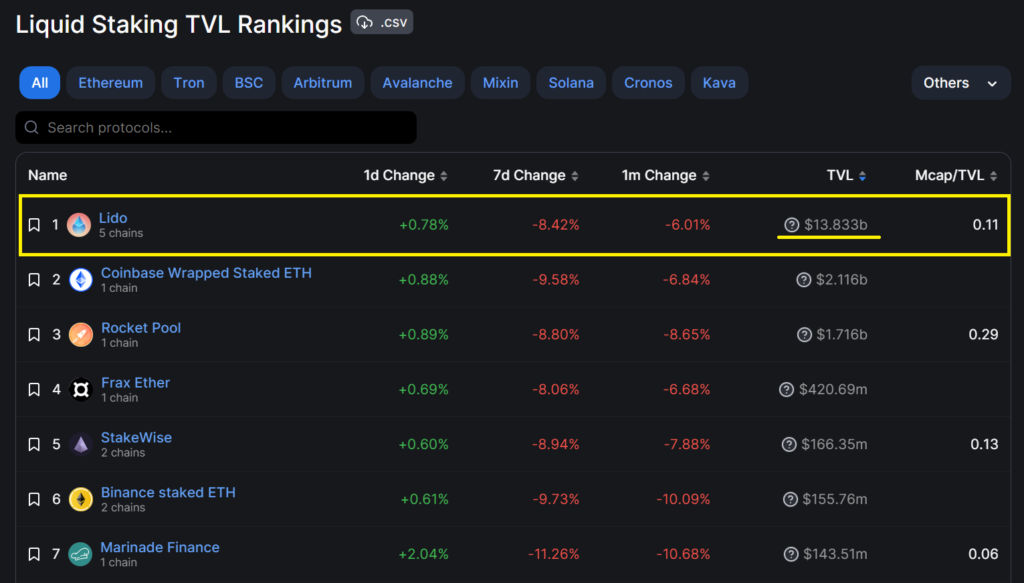

リキッドステーキングのプラットフォームはいくつかありますが、現状はLido Financeが2位以下に大差を付けて、圧倒的なTVL(預かり資産)を誇っています。

DeFiの始め方

ここで、DeFiを使い始める際の流れを簡単に紹介しておきましょう。

なお今回は、例としてDEXのUniswap(イーサリアムチェーン上のUniswap)を取り上げます。

DeFiの始め方

- 国内取引所でETHなどを調達

- ウォレットを用意

- Uniswapとウォレットを接続

- ETHを元手にスワップ

国内取引所でETHなどを調達

イーサリアムチェーン上のUniswapは、スワップなどをおこなう際、イーサリアムでネットワーク手数料(ガス代)を支払うことになります。

また、イーサリアムはスワップの元手にもなるので、まずはいずれかの国内取引所でイーサリアムを調達しましょう。

イーサリアムは大抵の国内取引所で買えますが、その中でもGMOコインは、イーサリアムの送金時に手数料がかかりません。

DEXとの併用にうってつけなので、まだ口座をお持ちでないなら、ぜひこの機会にGMOコインをチェックしてみてください。

ウォレットを用意

Uniswapは、ウォレットを接続するだけでだれでも利用できる仕様になっています。

そこで続いては、Uniswapに対応したウォレットを用意しましょう。

対応ウォレットは複数あり、選択肢に迷った場合は、ポピュラーで汎用性がある無料のウェブウォレット「MetaMask」を用意するといいでしょう。

MetaMaskの詳しい特徴や入手方法については、以下の記事で詳しく解説しています。

まだお持ちでない方は、ぜひ参考にしてください。

また、ウォレットを用意できたら、そのウォレットのアドレス宛に国内取引所からイーサリアムを送金しておきましょう。

Uniswapとウォレットを接続

イーサリアムとウォレットが揃ったら、次はそのウォレットとUniswapを接続しましょう。

Uniswapのサイトにアクセスし、トップ画面にある「始めましょう」をクリックすると、スワップ用の画面に遷移します。

スワップ用の画面で「ウォレットに接続」をクリックすると、ウォレットの選択画面が表示されるので、その中から自身が使用しているウォレットを選択しましょう。

すると、自動的に自身のウォレットが起動し、Uniswapとの接続の承認を求められます。

その要求に応じれば、接続の手続きは完了です。

ETHを元手にスワップ

下準備は以上で、まずはイーサリアムを使ってスワップをやってみましょう。

上部メニューから「スワップ」を選択し、以下の画面で銘柄と数量を設定すれば、お手軽にイーサリアムを他の仮想通貨へとスワップすることができます。

またスワップをとおして、2つ以上の仮想通貨を用意できたら、流動性の提供(イールドファーミング)などにもトライしていくといいでしょう。

以上、Uniswapを例に、DeFiを使い始める際の流れを紹介しました。

Uniswap以外のDeFiであっても、以下の基本となる流れは変わりません。

DeFi利用時の基本の流れ

- ガス代の支払いなどに使う仮想通貨を用意

- ウォレットを用意

- 用意した仮想通貨をウォレットに送金

- ウォレットをDeFiに接続

Uniswapに限らずDeFiに興味がある方は、まずGMOコインなどでイーサリアムを用意するところから、始めてみてください。

DeFiと相性が良い仮想通貨取引所

先ほど紹介したように、DeFiを使うにはまず、国内取引所でイーサリアムなどを用意する必要があります。

ここでは、DeFiと相性が良い国内取引所を2社、厳選して紹介します。

GMOコイン

| 取引の種類 | 現物取引(販売所・取引所) レバレッジ取引(販売所・取引所) |

| 取扱銘柄数* | 22種類 |

| 取引コスト (BTC/JPYの場合) | 現物取引(販売所) ⇒ 無料、スプレッドあり 現物取引(取引所) ⇒ Maker-0.01%、Taker0.05% レバレッジ取引(販売所) ⇒ 無料、スプレッドあり レバレッジ取引(取引所) ⇒ 無料 |

| 仮想通貨の入出金手数料 | 入金:無料、ガス代は自己負担 出金:無料 |

| 自動積立 | 〇 |

| レンディング | 〇 |

| ステーキング | 〇 |

| その他のサービス | IEO 外国為替FX |

GMOコインの特長

- オリコン顧客満足度調査で満足度日本一*1

- 取扱銘柄数が国内最多クラス

- 低コストで仮想通貨を取引できる*2

- 仮想通貨の出金手数料が無料

- ステーキングやレンディングで投資技術がなくても稼げる

*1:2023年 オリコン顧客満足度®調査 現物取引部門・証拠金取引部門

*2:取引形式で「取引所」を選択した場合

GMOコインではイーサリアムをはじめとして主要銘柄はひととおり揃っており、現物取引(取引所)を使えば、それらを格安な手数料で買えます。

また繰り返し述べているとおり、手数料無料で仮想通貨の送金が可能です。

さらにGMOコインは、自動積立やステーキング、レンディングなどのサービスが充実しています。

そのため仮にDeFiを使わなかったとしても、手持ちの仮想通貨を有効に運用していくことができるでしょう。

BITPOINT

| 取引の種類 | 現物取引(販売所・取引所) |

| 取扱銘柄* | ADA、ATOM、AVAX、BAT、BCH、BNB、BTC、DEP、DOGE、DOT、ETH、FLR、GXE、HBAR、IOST、JMY、KLAY、LTC、LNK、OSHI、PEPE、POL、SHIB、SOL、SUI、TON、TRUMP、TRX、TSUGT、XRP 【全30種類】 |

| 取引コスト (BTC/JPYの場合) | 現物取引(販売所) ⇒ 無料、スプレッドあり 現物取引(取引所) ⇒ 無料 |

| 仮想通貨の入出金手数料 | 入金:無料、ガス代は自己負担 出金:無料 |

| 自動積立 | 〇 |

| レンディング | 〇 |

| ステーキング | 〇 |

| その他サービス | ー |

BITPOINTの特長

- あたらしい銘柄の取り扱いに積極的

- SBIグループの傘下企業で安心

- 仮想通貨の出金手数料が無料

- 自動積立やレンディングなどのサービスが充実

BITPOINTは、東証プライム上場のSBIグループが手がける人気の仮想通貨取引所です。

GMOコインと同じく、仮想通貨を手数料無料で外部に送金できる点が大きな特徴となっています。

また取扱銘柄数やサービスの充実度を見比べてみても、GMOコインと甲乙つけがたい事業者です。

DeFiの注意点

さて、実際にDeFiを利用する際には、以下の注意点を頭に入れておいてください。

DeFiの注意点

- ハッキングの被害が後を絶たない

- インパーマネントロスが発生する

- 所得の計算が複雑化する

ハッキングの被害が後を絶たない

オンラインで取引をおこなうDeFiのプロトコルは、残念ながらハッキングに遭うケースが多々あります。

また、DeFi人気の高騰に呼応するように、ハッキングの被害額も増え続けています。

少し古いデータですが、DeFiのデータアグリゲーター「DeFi Llama」によると、2022年の被害総額は30億ドルを超えていたとのこと。

さらに、DeFiには中央集権的な仲介者や管理者がいないため、ハッキングされた際にユーザーの資産の補填・補償があるとは限りません。

DeFiを利用する際は、そうした現状をよく理解し、自らもセキュリティリテラシーを磨いていく必要があるでしょう。

インパーマネントロスが発生する

「インパーマネントロス」とは、DEXやレンディングプラットフォームの流動性プールに資産を預け入れたときに生じる損失のことです。

流動性プールに資産を預け入れたのち、外部の市場での流通価格と流動性プールの価格が乖離すると、インパーマネントロスが発生します。

また、その乖離幅が大きくなるほど、インパーマネントロスも大きくなります。

場合によってはインパーマネントロスのせいで、トータルで見たときに損をするケースも起こり得るため、注意しておいてください。

所得の計算が複雑化する

前述のとおりDeFiには、さまざまなマネタイズの方法があります。

また、DeFiをとおして得られた利益は税法上の「雑所得」となり、収入源のバリエーションが増えるほど、損益計算が複雑化していきます。

独力での損益計算が難しい場合は、有料計算ツールの導入や税理士への依頼なども必要となってくるでしょう。

DeFiに関するよくある質問

最後に、DeFiに関してよくある質問を3つ紹介します。

よくある質問

- DeFiの利用に必要なものを教えてください。

- DeFiはスマホでも使えますか?

- DeFiとDEXの違いは何ですか?

DeFiの利用に必要なものを教えてください。

DeFiの利用に必要なものをあらためて整理すると、以下のとおり。

DeFiの利用に必要なもの

- ネット環境

- PCなどの端末

- 仮想通貨取引所の口座

- DeFiの基盤ブロックチェーンの基軸通貨

- ウェブウォレット(MetaMaskなど)

DeFiはスマホでも使えますか?

大半のDeFiプロトコルは、Webブラウザ上で使用する形を取っています。

そのためスマホやタブレットでも、WebブラウザをとおしてさまざまなDeFiプロトコルを利用することができます。

DeFiとDEXの違いは何ですか?

冒頭に述べたとおりDeFi(Decentralized Finance、分散型金融)とは、銀行や特定の仲介業者に頼らず、ユーザー同士でさまざまな取引ができる金融サービス全般のことを指します。

それに対してDEX(Decentralized Exchange、分散型取引所)とは、ユーザー同士で直接取引ができるブロックチェーンベースの仮想通貨取引所のことです。

またDEXは、数多くあるDeFiのプロトコルの1種です。

DeFiとは?まとめ

今回はDeFiについて、主な特徴やおすすめのDeFiプロトコル、始め方などを紹介しました。

この記事のまとめ

- DeFiでは第三者の仲介なしで金融取引ができる

- ウォレットを繋ぎさえすればだれでも使える

- DEXやレンディングプラットフォームなどがあり、いずれもマネタイズが可能

- DeFiを使うには、仮想通貨取引所の口座が必要不可欠

DeFiの市場規模は年々拡大してきており、今や世界中の多くの仮想通貨投資家にとって、欠かせない存在となりつつあります。

興味がある方は実際にDeFiに触れて、ぜひその有用性を体感してみてください。

なお、DeFiの各種プロトコルを使うには、そのDeFiの基盤となっているブロックチェーンのネイティブトークン(ETHなど)が必須です。

まだ、ETHなどを買える仮想通貨取引所の口座をお持ちでないなら、ぜひこの機会にDeFiと相性が良いGMOコインのこともチェックしてみてください。