米ドルの価格に連動するように設計されたステーブルコインは、テザー(USDT)を筆頭にさまざまな種類があります。

またその中でも現状、国内市場で唯一取り扱いがあるのが、今回取り上げる「DAI(ダイ)」です。

本記事ではステーブルコイン「DAI」について、主な特徴や使い道、おすすめの購入先などをわかりやすく解説します。

この記事からわかること

- DAIの基本情報、主な特徴

- DAIの主な使い道

- DAIの将来性

- DAI購入におすすめの仮想通貨取引所

GMOコインなら、現物取引(取引所)をとおして、リーズナブルな手数料でDAIを売買できます。

また競合他社と違って、DAIをウォレットへ移す際に送金手数料がかからない点も魅力です。

無料で口座をつくれるので、DAIを買ってみたい方は、この機会にGMOコインの口座をつくっておきましょう。

GMOコインの特長

- オリコンの調査で満足度日本一*1

- 50万人以上の投資家に選ばれている

- 格安な手数料で取引可能*2

- 仮想通貨の出金手数料が無料

- ステーキングやレンディングで投資技術がなくても稼げる

*1:2023年 オリコン顧客満足度®調査 現物取引部門・証拠金取引部門

*2:取引形式で「取引所」を選択した場合

目次

仮想通貨DAIとは?

仮想通貨DAI(ダイ)は、2019年にローンチされたステーブルコインです。

イーサリアムなどの仮想通貨を価値の裏付けとし、1DAI≒1ドルとなるように設計されています。

また2025年1月時点では、国内取引所で唯一取引が可能な米ドルペッグのステーブルコインとなっています。

仮想通貨DAIの特徴

さてDAIには、次のような特徴があります。

3つの特徴

- 米ドルペッグの分散型ステーブルコイン

- 担保に仮想通貨を採用

- 万が一のときは強制清算

米ドルペッグの分散型ステーブルコイン

前述のとおりDAIは、米ドルの価格に連動するように設計されたステーブルコインです。

2019年にMaker財団によってローンチされ、現在はDAO(分散型自律組織)が運営・管理をおこなっています。

またDAIは、発行の仕組みがユニークな点が特徴の1つとなっています。

ステーブルコインは、中央集権的な管理者の下で発行されているものが大半です。

一方でDAIは、中央集権的な発行母体が存在せず、スマートコントラクトを介してだれでも発行が可能です。

担保に仮想通貨を採用

多くのステーブルコインは、米ドルなどと連動を維持するために、比較的価値が安定している資産(法定通貨など)を担保として使用しています。

一方でDAIは、イーサリアムやビットコインなどの仮想通貨を担保に用いています。

イーサリアムなどの仮想通貨は、日本円やドルなどと比べると日々の価格変動が非常に大きく、時には暴落が起きることもあります。

そのためDAIは、担保の仮想通貨が暴落したとしても価値の連動を保てるように、発行時に担保資産を多めに要求する仕様を採用しています。

例えば1万円分のDAIを発行したい場合は、1.5万円~2万円相当の仮想通貨を担保として預け入れる必要があります!

万が一のときは強制清算

DAIの米ドルとの連動を保つ仕組みは、前述の過剰担保だけではありません。

もう1つ重要な防波堤として、強制清算システムも備わっています。

担保とする仮想通貨が大暴落してしまった場合、それを過剰に確保していたとしても、発行したDAIの価値を下回る可能性があります。

そこでDAIには、担保とした仮想通貨の価格が一定の基準以下になったときに、その担保資産が強制清算される仕組みが取り入れられています。

強制清算によって、万が一のときも米ドルとの価格連動を保つことができます!

仮想通貨DAIの使い道

ステーブルコインであるDAIは、ビットコインなどと比べて価格の変動が穏やかで、一般的に投資の対象としては不適当です。

そんなDAIが、なぜGMOコインなどにラインナップされているのかと不思議に思う方もいるかもしれません。

そこでここでは、DAIの主な使い道を3つ紹介します。

DAIの主な使い道

- DAppsなどでの決済に使える

- DeFiでの運用が可能

- 日本円のリスクヘッジとしても使える

DAppsなどでの決済に使える

DAIは、テザーなどの他のステーブルコインと並んで、DApps(分散型アプリ)での決済手段に用いられています。

代表例はNFTマーケットプレイスの「OpenSea」で、NFTを売買するための決済通貨の1つとして採用されています。

DeFiでの運用が可能

DAIに限らずステーブルコインは、DeFi(分散型金融)での運用手段として好まれています。

その理由は、インパーマネントロスを抑えられるからです。

DEXやレンディングプロトコルでは、自身の保有資産を預け入れ、市場に流動性を提供することでインセンティブを得られます。

ただ一方で、預け入れている間に、日々の価格変動に起因する減益(インパーマネントロス)が生じてしまいます。

なおインパーマネントロスは、預け入れた仮想通貨の価格変動が大きくなるほど、その損失も大きくなるという性質を持ちます。

そのため、流動性の提供をDAIなどの価格がより安定しているステーブルコインでおこなうと、損失を小さく抑えることができます。

日本円のリスクヘッジとしても使える

誰もが承知のことと思いますが、日本円の価値はここ数年、ひたすら下がり続けています。

対米ドルでの日本円指数を見ると、日本円の価値は、近年のピークの2011年頃と比べて半分以下になっていることがわかります。

こうした情勢から、リスクヘッジとして、保有する日本円の一部をドルに換金しておきたいという方もいるでしょう。

ただ普通に日本円をドルに換えると、一般的に1ドルあたり1円程度の為替手数料をとられてしまいます。

仮に1ドル=160円と仮定すると、その手数料率は約0.6%になります。

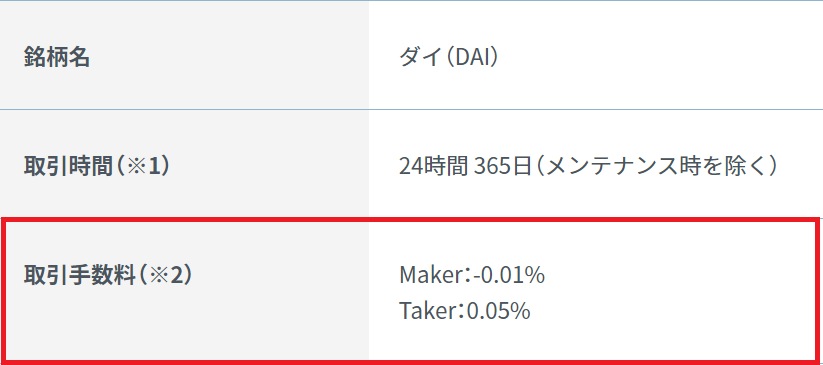

一方で例えばGMOコイン*を使えば、一般的な外貨預金よりもはるかに安い手数料で、日本円をDAI(≒ドル)に換えることができます*。*現物取引(取引所)を利用した場合

また、換金後の管理コストもかかりません。

このようにDAIは、日本人目線だと、低コストなリスクヘッジ手段にもなります!

DAIの将来性

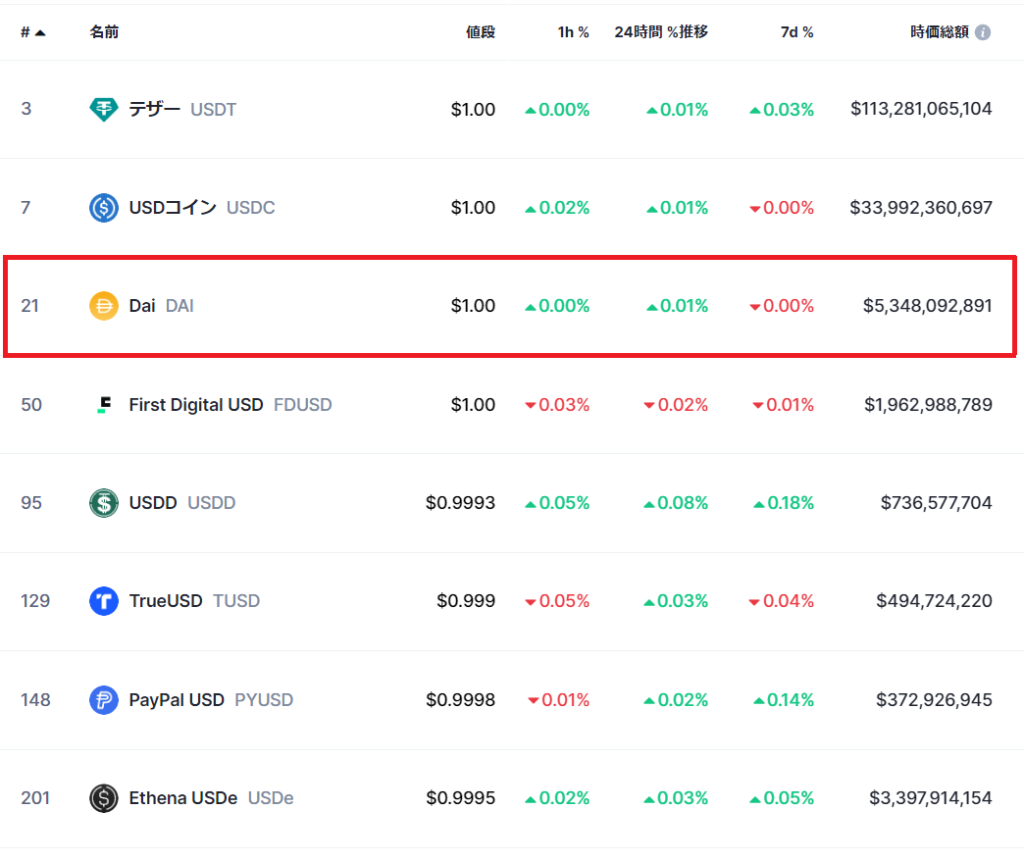

2024年7月時点でステーブルコインは、約180種類存在しています。

また、それらの時価総額を比較するとDAIは、テザーとUSDコインに次いで3番手の規模を誇ります*。*2024年7月17日時点、CoinMarketCap調べ

このことからDAIは、ステーブルコインの中でトップクラスの信用と実需を獲得していることがうかがえます。

またこれまでに築かれた信用と地位を足場とし、DAIの活躍の場は、今後さらに広がっていくものと見られています。

DAI購入におすすめの国内取引所

2025年1月時点でDAIは、国内11社に上場しています。

主な上場先は以下のとおりです。

なお、これらの中でもイチオシはGMOコインです。

| 取引の種類 | 現物取引(販売所・取引所) レバレッジ取引(販売所・取引所) |

| 取扱銘柄数* | 22種類 |

| 取引コスト (BTC/JPYの場合) | 現物取引(販売所) ⇒ 無料、スプレッドあり 現物取引(取引所) ⇒ Maker-0.01%、Taker0.05% レバレッジ取引(販売所) ⇒ 無料、スプレッドあり レバレッジ取引(取引所) ⇒ 無料 |

| 仮想通貨の入出金手数料 | 入金:無料、ガス代は自己負担 出金:無料 |

| 自動積立 | 〇 |

| レンディング | 〇 |

| ステーキング | 〇 |

| その他のサービス | IEO 外国為替FX |

GMOコインの特長

- オリコン顧客満足度調査で満足度日本一*1

- 取扱銘柄数が国内最多クラス

- 低コストで仮想通貨を取引できる*2

- 仮想通貨の出金手数料が無料

- ステーキングやレンディングで投資技術がなくても稼げる

*1:2023年 オリコン顧客満足度®調査 現物取引部門・証拠金取引部門

*2:取引形式で「取引所」を選択した場合

GMOコインなら、現物取引(取引所)をとおして、格安な手数料でDAIを売買することができます。

また、送金手数料ゼロ円でウォレットなどに送れるので、実用目的でDAIを買いたい方にもぴったりです。

使ったことがない方は、ぜひこの機会にGMOコインの利用を検討してみてください!

仮想通貨DAIに関するQ&A

それでは最後に、DAIに関してよくある質問を3つ紹介します。

よくある質問

- DAIの最大供給量は決まっていますか?

- テザー(USDT)との違いは何ですか?

- MKRトークンとの関連性を教えてください。

DAIの最大供給量は決まっていますか?

DAIの供給量には上限がありません。

市場への供給量は、発行プロトコルに預け入れられている担保の量に応じて、日々変動しています。

テザー(USDT)との違いは何ですか?

テザー(USDT)は、DAIと同じく、米ドルに連動するように設計されているステーブルコインです。

ただDAIとは、発行母体と担保資産が異なります。

まず発行母体についてですが、前述のとおりDAIは中央集権的な発行者を持たず、不特定多数のプロトコルユーザーが発行者となっています。

一方でテザーは、テザー社という中央集権的な発行者が存在します。

また担保資産は、DAIが仮想通貨なのに対し、テザーは米ドルなどの法定通貨を用いています。

MKRトークンとの関連性を教えてください。

DAIの発行プロトコルである「Makerプロトコル」は、分散型自律組織の「Maker DAO」によって管理・運営されています。

MKRトークンは、そのMaker DAOのガバナンストークンです。

MKRトークンについては、別途以下の記事で解説しているので、興味がある方はチェックしてみてください。

仮想通貨DAIとは?まとめ

今回はステーブルコインのDAIについて、主な特徴やおすすめの購入先などを紹介しました。

この記事のまとめ

- DAIは、ドルに連動するように設計されたステーブルコイン

- スマートコントラクトをとおして、だれでもDAIを発行できる

- 担保資産はイーサリアムなどの仮想通貨

- 時価総額はテザーとUSDコインに次ぐ規模を誇る

DAIは、分散型の発行の仕組みを用いている米ドルペッグのステーブルコインです。

時価総額はテザーとUSDコインに次ぐ規模を誇り、特にDeFi市場において、欠かせない存在の1つとなっています。

日本円のリスクヘッジやDeFiに興味がある方は、ぜひこの機会にGMOコインなどを使って、DAIに触れてみてはいかがでしょうか。